Ohne die nötige Portion an Mut und Umsetzungswillen wird es aber keine Reform geben, sondern der aktuell unbefriedigende Status quo wird auch weiterhin fortgeschrieben werden.

© Andrii Zastrozhnov - stock.adobe.com

Neue Grundsteuer B - Ohne Mut keine Reform

Im Paktum zum Finanzausgleich ab 2024 wurde am 21. November 2023 vereinbart, eine Arbeitsgruppe mit Vertretern des Bundes, der Länder und der Gemeinden für die Reform der Grundsteuer B einzusetzen und mit der Erarbeitung konkreter Vorschläge bis spätestens 31. Dezember 2024 zu beauftragen. Im März hat diese Arbeitsgruppe zum ersten Mal getagt. Euphorie kam keine auf.

Wie schon in den letzten Jahren, eigentlich Jahrzehnten, immer wieder im KOMMUNAL thematisiert, wurde die Bemessungsgrundlage der Grundsteuer B seit der ersten und einzigen Hauptfeststellung im Jahr 1973 nicht mehr aktualisiert. Es erfolgten zwischen 1977 und 1983 lediglich pauschale Erhöhungen der Einheitswerte, zuletzt 1993 wurde auch der Höchsthebesatz der Grundsteuer von 420 auf 500 angehoben.

Bemessungsgrundlage stimmt nicht mehr mit wahren Verhältnissen überein

Durch das mittlerweile 50 Jahre lange Unterlassen der Aktualisierung stimmt die Bemessungsgrundlage längst nicht mehr mit den wahren Wertverhältnissen der Liegenschaften überein. Eine eklatante Ungleichbehandlung der Steuerpflichtigen ist seit Jahren gegeben.

Im Gegensatz zu Deutschland (dort wurden die Einheitswerte im Jahr 2017 vom Verfassungsgericht als Bemessungsgrundlage für die Grundsteuer aufgehoben) wurden die Einheitswerte aber deswegen noch nicht aufgehoben, weil der Verfassungsgerichtshof die heimische Grundsteuer B (richtigerweise) als Bagatellsteuer und somit als Rechtfertigungsgrund des Fortbestands der Einheitswerte ansieht. Schließlich liegt die aktuelle Steuerbelastung zum Beispiel eines durchschnittlichen Einfamilienhauses bei 15 bis 20 Euro pro Monat. Würde der Bundesgesetzgeber die historischen Einheitswerte oder auch die Hebesätze (zu sehr) erhöhen, würde sich die Meinung des VfGH zur Verfassungskonformität der Grundsteuer B wohl ändern.

Bund hat kein Interesse und kein Personal

Die zweite wesentliche Problemlage betrifft die aufwendige Vollziehung des komplexen Systems der Einheitsbewertung bei gleichzeitig immer weniger Bewertungspersonal des Bundes, denn spätestens nach dem 2008 erfolgten Auslaufen von Erbschafts- und Schenkungssteuer hat der Bund keinen namhaften Steuerertrag mehr aus den Einheitswerten und somit auch kein besonders hohes Interesse an einem gut laufenden System samt dem nötigen Personal.

Langes Warten auf Einheitswertbescheide

Mittlerweile ist es fast fünf Jahre her, dass der damalige Finanzminister Eduard Müller mit Schreiben vom 15. Juli 2019 allen Gemeinden eine rasche Besserung beim Vollzug der Grundsteuer B versicherte. Bis dahin waren enorme Bewertungsrückstände aufgelaufen, denn zum eklatanten Personalmangel in den Bewertungsstellen der Finanzämter (bzw. mittlerweile Dienststellen des Finanzamts Österreich) ist noch die große Reform der Grundsteuer A gekommen, die in den Jahren 2014 bis 2018 große Teile der Personalressourcen gebunden hat.

Auch wenn sich die Situation seither deutlich gebessert hat, nämlich von prekär (und verjährungsbedroht) auf unbefriedigend, wird es immer wieder Gemeinden geben, die ein bis zwei Jahre auf die Einheitswertbescheide warten.

Steuerpotenzial wird nicht genutzt

Neben der latenten Verfassungswidrigkeit und der systemimmanent schlechten Vollziehung ist einer der Hauptkritikpunkte an der Grundsteuer B auch das nicht genutzte Steuerpotenzial dieser Vermögenssteuer, die ausschließlich dem Ertrag der Gemeinden zukommt.

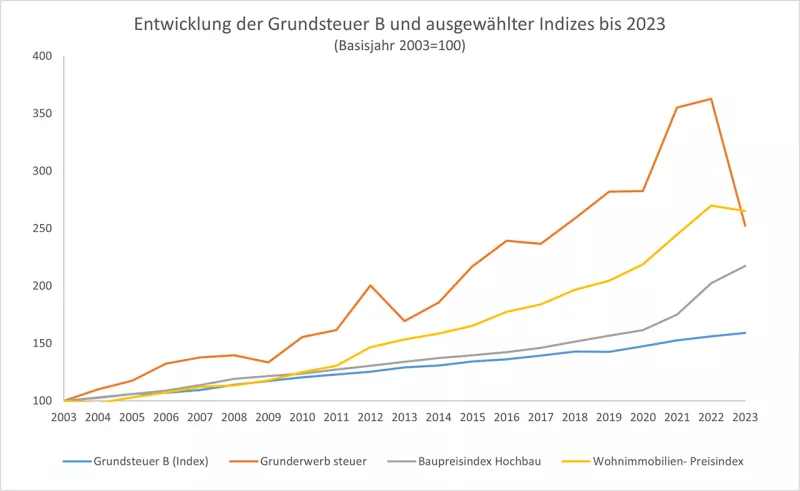

Wie auch in der Abbildung dargestellt, hinkt die Grundsteuer B der Grunderwerbsteuer bzw. der Entwicklung von Baupreisen oder Wohnimmobilien eklatant hinterher. Das Aufkommen an Grundsteuer B ist in den vergangenen 20 Jahren um nicht einmal 60 Prozent angewachsen. Diese im Durchschnitt drei Prozent plus pro Jahr sind im Wesentlichen auf Mengeneffekte (Neu- und Zubauten) zurückzuführen. Die Wertentwicklung von Grund und Boden samt Gebäuden wird wie angeführt ja seit Jahrzehnten ausgeblendet.

Natürlich wird es Gegenwind geben

Die Regierungsbeteiligung der Grünen verhieß Anfang 2020 durchaus Zuversicht in Richtung einer Reform der Grundsteuer B, eventuell auch in Richtung einer Grundsteuer C (gemeindeautonom festlegbarer Zuschlag auf baureife, aber unbebaute Grundstücke) bzw. auch einer Stärkung von Instrumenten zur Bodenmobilisierung. Kurz danach kam die Pandemie, anschließend die Teuerungskrise. Aber natürlich hätte auch diese Bundesregierung mutiger sein können, was die Grundsteuer B betrifft.

Realistischerweise wird vor der Nationalratswahl am 29. September keine Reform der Grundsteuer B mehr beschlossen werden, und eine Umsetzung würde ohnedies über mehrere Jahre gehen.

Dennoch sollte die kürzlich gestartete Reformarbeitsgruppe der Finanzausgleichspartner im Herbst (rechtzeitig für eine künftiges Regierungsprogramm) umsetzbare Reformvorschläge vorlegen.

Automatisierte Bewertung durch die Gemeinde vorgeschlagen

Der Reformvorschlag des Gemeindebundes wäre ein reines Flächenmodell (unbebauter Grund sowie Bruttogeschoßflächen), bei dem die Gemeinden aufgrund der starken Vereinfachung die Bewertung anstelle des Finanzamts selbst (automatisiert) durchführen könnten – eine Hauptfeststellung wie bisher wäre nicht notwendig.

Die Sorgen und Bedenken der beiden wesentlichen Partner BMF und Städtebund sind bekannt und nachvollziehbar (Hauptfeststellung von 2,4 Millionen Liegenschaften und damit durchaus einiger politischer Wirbel, Veränderungen in der Steuerbelastung der Liegenschaftseigentümer, Nacherfassen und Digitalisieren in durchaus unterschiedlichem Ausmaß, Ausüben von Gemeindeautonomie durch unterschiedlich hohe Steuersätze je Gemeinde etc.). Ohne die nötige Portion an Mut und Umsetzungswillen wird es aber keine Reform geben, sondern der aktuell unbefriedigende Status quo wird auch weiterhin fortgeschrieben werden.

Da hilft dann auch eine im FAG-Paktum verankerte Arbeitsgruppe nichts.